Частка лізингу будівельної техніки в загальному обсязі угод лізингових компаній поступово зростає: у деяких гравців в останні роки ця частка збільшилася вдвічі. Аналітики вважають, що і в майбутньому зростання триватиме: надію на це їм дають заявлені національні проекти

Матеріал із журналу “Капстроительство“, подається мовою оригіналу.

На вопросы отвечали:

Максим Зинченко, начальник управления лизинговых операций АО «Укрэксимбанк». Людмила Золотарева, генеральный директор «BESTЛизинг». Марина Володина, начальник отдела по продаже лизинга АО «КРЕДОБАНК». Оксана Карпусь, руководитель проектов по работе с корпоративными и ВИП-клиентами «Альфа-Лизинг Украина». Павел Мухин, генеральный директор «ТЕКОМ-Лизинг». Сергей Васьков, руководящий партнер «ЭСКА Капитал». Владимир Головин, генеральный директор «ЛИЗИНГФИНАНС». Виталий Крат, руководитель направления финансирования строительного направления «ОТП Лизинг». Андрей Любарец, директор «Лизинговая компания АТОН-ХХI». Павел Каленик, начальник корпоративных продаж «УЛФ-ФИНАНС».

Лизинг в строительстве получил широкое распространение, поскольку позволяет бизнесу приобрести основные средства при минимальных затратах. А с учетом того, что конкуренция на рынке строительных услуг обостряется с каждым годом, изменяются масштабы строительства, повышаются требования к его качеству, экономичности и срокам, усложняются объекты и методы работ — лишь компания, эффективно использующая имеющиеся производственные мощности, проводящая грамотную инвестиционную политику, направленную на обновление основных фондов, может «выжить».

Технику в лизинг в настоящее время приобретают как субъекты малого и среднего предпринимательства, так и крупные предприятия. При этом плюсы для каждого свои: небольшие развивающиеся компании используют лизинг для приобретения дорогостоящей техники из-за нехватки средств, а крупные промышленные холдинги привлекает в лизинге экономия на налогах. Индивидуальным предпринимателям тяжело получить банковский кредит на длительный срок, в то время как лизинг для них доступен.

Эффективность использования лизинга для приобретения строительной техники определяется в первую очередь тяжелыми условиями ее эксплуатации и повышенным износом. Существенное сокращение остаточной стоимости за короткий период эксплуатации, экономия расходов из прибыли и возможность своевременного обновления основных фондов строительных организаций могут быть обеспечены ускоренным списанием затрат на приобретение техники по лизинговой схеме.

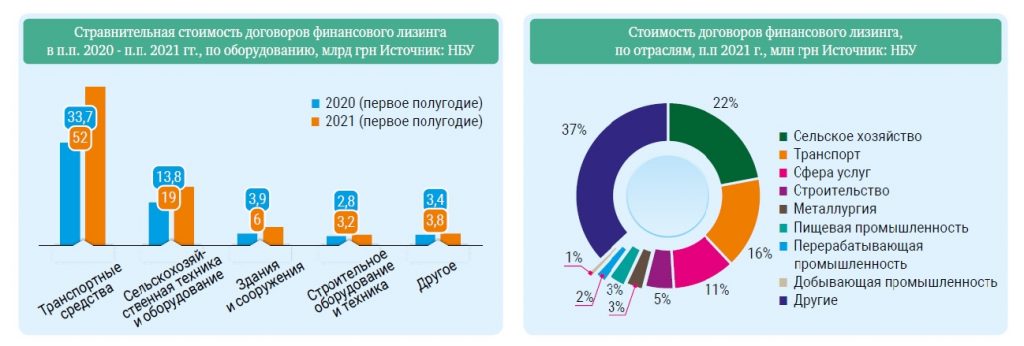

Если посмотреть на статистику Национального банка Украины относительно показателей деятельности финансовых компаний и лизингодателей, то увидим, что строительство в общей доле договоров финансового лизинга занимает порядка 5 % и находится на четвертом месте среди других отраслей. При этом строительное оборудование и техника входит в ТОП-5 наиболее популярных предметов лизинга с долей в 4–6 %.

Отличительной чертой текущего года является ощутимое увеличение применения лизинга в строительстве. Так, сравнивая стоимость договоров финансового лизинга первого полугодия 2021 года с аналогичным периодом 2020-го в сегменте «Строительное оборудование и техника», видим рост практически на 15 %.

Отечественный рынок лизинга специфичен: его состояние может не совпадать с картиной не только в других секторах экономики, но и в других видах финансовых услуг.

Лизинг является относительно «юным» разделом финансово-кредитной системы Украины. Видимо, это является причиной некоторой настороженности многих покупателей строительной техники и оборудования, которые лишь со временем неминуемо перерастут из категории потенциальных лизингополучателей в реальные. Поэтому в условиях несформированного рынка и динамично меняющейся ситуации в секторах строительства, дорожного строительства, коммунального хозяйства и добычи нерудных материалов нам было интересно услышать мнение специалистов компаний, которые являются ведущими игроками рассматриваемого нами рынка.

1. Как вы оцениваете уровень развития лизинговых отношений сегодня в Украине? Насколько активно строительные компании привлекают такие финансовые инструменты как лизинг?

Максим Зінченко, «Укрексімбанк»:

— Попит на лізингові послуги в Україні зростає швидкими темпами. Обсяг ринку фінансового лізингу України склав 22 038 млн грн в 1-му півріччі 2021 року, такі результати визначила Асоціація «Українське об`єднання лізингодавців» на основі статистичних даних, оприлюднених НБУ. Компанії, що займаються будівництвом, доволі активно використовують інструмент фінансового лізингу для придбання основних засобів, зокрема автомобілів (як легкових, так і вантажних), будівельного обладнання та спецтехніки.

Оксана Карпусь, «Альфа-Лизинг Украина»:

— Рынок лизинга в Украине растет. Показатели не только вернулись к докарантинному уровню, но и обогнали его. Например, рынок финансового лизинга вырос на 81 % по сравнению с аналогичным периодом предыдущего года. За второй квартал 2021-го портфель лизинговых сделок составил 55961 млн грн — это свидетельствует о росте на 52 % за год. Доля банков в портфеле составляет 20 %, объем портфеля банков вырос на 3 %. Ключевой сегмент рынка — это лизинговые и финансовые компании. Их доля в портфеле составляет 80 %, рост 72 % за год. В связи с развитием строительства растет и доля потребления грузовых авто и спецтехники, приобретаемых в лизинг.

Сергей Васьков, «ЭСКА Капитал»:

— Сегодня уровень проникновения лизинга в экономику Украины намного выше, чем 10 лет назад. Это хороший знак. При этом он остается недостаточно высоким.

Если сравнить самый развитый рынок, рынок легковых авто, то в Украине он составляет около 11–20 %, тогда как в Штатах — больше 40 %. Это значит, что у нас из 100 купленных легковых автомобилей только 10–20 будут оформлены в лизинг, а 40 % — в кредит.

По данным Ассоциации лизингодателей Украины, в 2017 году портфель лизинговых компаний составлял 2,2 млрд грн, а уже в 2020 году — 2,9 млрд. Каждый год прибавляется 10–15 %. То есть потенциал к росту рынка лизинга есть, к развитию услуг — тоже, портфель лизинговых компаний ежегодно растет. Строители все больше пользуются услугами лизинга, потому что понимают, что это намного удобнее, чем банковский кредит.

В принципе, подавляющее большинство техники, которая сегодня оформляется, оформляется в лизинг. Строители смотрят на рынок западных стран и понимают, что кредит — это для пополнения оборотных средств, а лизинг — для обновления основных средств, в частности, техники. Дополнительно появляются разные привлекательные программы финансирования новой и б/у техники. Все больше мелких и больших клиентов перестают с опаской относиться к инструменту лизинга.

Наша компания больше специализируемся на б/у технике, но есть и новая. К примеру, имеем отличную программу беспроцентной рассрочки на самосвалы Sinotruk.

Плюс ко всему, у нашей компании есть инструмент «обратного лизинга», когда клиенты дают в залог технику и тут же берут ее в лизинг обратно. Фактически, когда клиентам нужны оборотные средства, для оплаты по тендеру, например, то предприниматели могут получить у нас «длинные» деньги под залог техники очень быстро и просто, за 1 день. Это крайне удобно, отличный конкурентный вариант банковским кредитам и пользуется большим спросом, потому что мы принимаем решение о финансировании за 2 часа, а не за 2 недели, как банк, к тому же 95 % решений — позитивные. Строители понемногу начинают понимать этот продукт, и он становится все популярнее.

Конечно, проникновение лизинга в аграрной сфере выше, чем в строительной, но стоит отметить, что отрасль продажи строительной техники очень активно развивается только в последние годы благодаря программе «Большое строительство». Мы видим высокий потенциал в этот сегменте.

С децентрализацией появилось очень много мелких региональных игроков на строительном рынке, в т.ч. дорожном, которые являются основными нашими клиентами. Это подрядные организации, выступающие исполнителями заказов больших строительных компаний или которые выигрывают государственные тендеры и берут в основном самосвалы, асфальтоукладчики, погрузчики, экскаваторы, гидромолоты, бульдозеры. У нас есть и крупные клиенты, но мы предпочитаем работать преимущественно с микро- и малыми предпринимателями.

Людмила Золотарьова, «BEST Лізинг»:

— Тренд сьогоднішнього життя — це швидкість. Все прискорюється. Будівельні компанії потребують якісної техніки для своїх проєктів, які з’являються чи не щодня. Сьогодні послугу лізингу такі компанії використовують активніше, адже часто місячний лізинговий платіж в рази менший місячної оренди техніки. Різниця в тому, що при звичайній оренді будівельна компанія віддає гроші в «чужі руки», а після оформлення лізингу і внесення останнього лізингового платежу техніка переходить у власність компанії.

В Україні лізинг традиційно найбільш популярний в сегменті легкових автомобілів — займає частку в 79 % від усіх реєстрацій за період січень–липень 2021 року за даними Асоціації лізингодавців України. 4 % — частка будівельного обладнання і техніки в структурі лізингового портфелю за видами предметів лізингу на кінець 2020 року. За перше півріччя 2021 року ринок фінансового лізингу зріс на 81 % у порівнянні з аналогічним періодом 2020 року.

Рівень розвитку лізингових відносин в Україні має дуже великий потенціал.

Марина Володина, АО «КРЕДОБАНК»:

— Компании все чаще прибегают к привлечению лизинга как наиболее удобного и быстрого финансового решения. Из года в год наблюдается положительная динамика роста рынка лизинга. По итогу первого полугодия 2021 г. портфель лизингодателей в Украине превысил 26 млрд грн, а по сравнению с 1 кв. 2021 г. вырос на 7 %.

Финансирование строительной техники всегда пользовалось спросом. Однако очевидно, что со стартом программы «Большое строительство» ощутимым стал всплеск продаж дорожно-строительной, грузовой и спецтехники, и как следствие — ее финансирование. Ведь это отличный вариант увеличения активов при минимальных начальных затратах. А как известно, одним из условий выигрыша тендера является наличие количества техники в собственности, достаточного для выполнения работ.

Выбор в пользу лизинга также часто обусловлен необходимостью. Мы периодически наблюдаем повышение стоимости сырья, ГСМ, материалов. В данном случае лизинг — идеальное решение для перераспределения затрат без урона для бюджета компании. К тому же клиент сразу получает налоговый кредит от общей стоимости техники и ведет бухгалтерский учет на балансе предприятия.

Бытует мнение, что украинский рынок достаточно насытился спецтехникой. Это не так. Доказательством является неуклонно растущий уровень продаж. На конец июля с начала 2021 г. в страну было завезено почти 3,6 тыс. единиц техники на сумму около 190 млн долл. К аналогичному периоду 2020 г. прирост составляет примерно 15 % в количественном исчислении, и 65 % — в денежном.

Соответственно динамику роста проявляет и продажа лизинга в Украине, которая, к примеру, в 1-м полугодии 2021 г. по сравнению с аналогичным периодом 2020-го превысила 87 %. Стоит также заметить, что в результате приостановки заводами производства в период пандемии, дабы не останавливать работы, многие компании начали активно интересоваться лизингом б/у оборудования. Это направление заняло свою весомую нишу, а сами продажи б/у техники подчас в разы превышали продажи их новых аналогов.

Владимир Головин, «ЛИЗИНГФИНАНС»:

— Уровень развития лизинговых отношений долгое время находился в состоянии сна и начал намного активнее развиваться и расти с приходом нового регулятора рынка небанковских финансовых услуг, включая лизинговые компании, с 1 июля 2020 года. Ведь с таким регулятором разного рода компании, в том числе и строительные, начали больше узнавать такой финансовый инструмент, как лизинг, и доверять ему. Кроме этого, пошел активный рост лизинговых сделок в связи с Программой Президента Украины «Велике будівництво», которая была запущена еще в 2020 году и продолжается в 2021-м.

Андрій Любарець, «Лізингова компанія АТОН-ХХI»:

— Останні два роки портфель лізингових операцій стабільно зростає, не в останню чергу через те, що кредитування стало досить «важким» механізмом для підприємств реального сектору — особливо що стосується терміну розгляду кредитних заявок та додаткових умов при отриманні кредитів. Зазначимо, що в 2020 році діяльність лізингових компаній перейшла під контроль НБУ, що вже призвело до істотних структурних змін на ринку лізингу: дуже чітко простежується збільшення лізингових операцій банками (для яких дотримання вимог НБУ не є особливо складним і новим), зменшення числа лізингових компаній, не пов’язаних з банківськими установами (які не можуть / не хочуть нести тягар адміністрування і звітності перед НБУ), отримання ліценцій на здійснення лізингових операцій багатьма продавцями техніки та устаткування. Вважаємо, що в наступні два роки на ринок лізингових послуг буде істотно впливати адміністрування та контроль НБУ, а також загальний тренд інвестиційної привабливості щодо входження капіталу в фінансування лізингових програм.

Треба враховувати, що в залежності від обсягу робіт та їхньої складності будівельні компанії працюють в площині як оренди необхідної техніки, так і її придбання — але зазначимо, що придбання на умовах лізингу обладнання/техніки повинно передбачати довгострокову перспективу подоходній частині, щоб окупність техніки відбувалась за погоджений період лізингу.

Павел Мухин, «ТЕКОМ-Лизинг»:

— Если еще 14 лет назад понятие «лизинг» в Украине было сродни чему-то экзотическому, то сегодня в стране стабильно увеличиваются объемы реализации лизинговых услуг.

Лизинг стал эффективным финансовым инструментом тех компаний, которые активно развиваются на внутреннем рынке, завоевывая его долю и укрепляя свои конкурентоспособные позиции путем обновления производства, внедрения новейших технологий, использования высокотехнологичного оборудования. Кроме того, в последние годы значительно вырос и профессиональный уровень финансового и технического руководства субъектов предпринимательской деятельности. Сказались и существенные положительные изменения в законодательстве, регулирующие лизинговую деятельность в Украине.

В настоящее время перед многими украинскими предприятиями стоит серьезная проблема поиска и привлечения долгосрочных инвестиций для расширения производства, приобретения современного оборудования и внедрения новых технологий, в том числе и для строительных компаний. Сегодня лизинг привлекается все активнее, особенно в части государственных программ.

Павел Каленик, «УЛФ-ФИНАНС»:

— На протяжении последних 5 лет лизинг показывает стабильный рост на рынке Украины. По статистике, предоставленной УАЛ, общий портфель за полугодие в 2021 году вырос на 30 % по сравнению с аналогичным периодом 2020-го.

Лизинг — наиболее подходящий инструмент для приобретения необходимой техники для выполнения задач, стоящих перед строительными компаниями. С уверенностью можно заявить, что львиная доля строительных компаний имеет на балансе технику, приобретенную при помощи данного финансового инструмента

Виталий Крат, «ОТП Лизинг»:

— Рост спроса на лизинговые услуги говорит о большей переориентации бизнеса со стандартных кредитных программ на более удобный лизинговый продукт. Мы видим значительное оживление со стороны крупных банковских групп к этому сегменту. За последние годы многие из них возобновили или создали направление лизингового финансирования. Говоря о цифрах, то рынок лизинга на сегодняшний день можно оценить в более чем 500 млн долларов в год. Лизинг удобен для бизнеса своей гибкостью и способностью адаптироваться под определенный запрос.

С началом программы Президента Украины «Велике Будівництво» значительно вырос интерес со стороны строительных компаний к лизингу спецтехники, самосвалов, автобетономешалок и дорожно-строительной техники.

Преимущественно финансирование привлекают дорожно-строительные компании, крупные операторы спецтехники, автокранов и подрядные организации, берущие на себя выполнение работ на определенных участках. «ОТП Лизинг» на сегодняшний день сотрудничает с большей частью из ТОП-10 дорожно-строительных компаний, и мы видим рост интереса к нашим продуктам. Также активно ведется работа с небольшими компаниями, которым нужен один экскаватор, бульдозер, самосвал и т.д.

2. Кто сегодня выступает основными клиентами лизинговых программ в строительстве?

Максим Зінченко, «Укрексімбанк»:

— Перелік основних споживачів лізингових програм у сфері будівництві досить широкий. Як державні, так і приватні комерційні підприємства користуються лізинговими програмами для придбання основних засобів. Робота з різними секторами має свої особливості, але ми готові працювати з усіма клієнтами. Зокрема, багато муніципалітетів ще не мають досвіду співпраці з банками в частині реалізації інвестиційних проєктів, тому ми надаємо їм консультації та необхідний інструментарій, який дозволяє збільшити темпи будівництва доріг, розвивати інфраструктурні та соціальні проєкти. Також як банк-партнер програми «Велике будівництво» ми прагнемо створювати цілий ланцюг доданої вартості для всієї автодорожньої сфери в процесі реконструкції та будівництва дорожньої інфраструктури, тому працюємо не тільки з лідерами галузі.

Наприклад, велика компанія — переможець тендеру може частину робіт, наприклад будівництво мостового переходу або розв’язки, віддати на субпідряд. Для цього виконавець має найняти працівників, закупити матеріали, і, звичайно, мати спеціалізовану техніку, придбання якої ми готові профінансувати, в тому числі на умовах лізингу.

Оксана Карпусь, «Альфа-Лизинг Украина»:

— Основные клиенты лизинговых программ в строительстве — это компании, занимающиеся строительством жилого фонда, промышленным строительством, благоустройством и строительством дорог.

Сергей Васьков, «ЭСКА Капитал»:

— С децентрализацией появилось очень много мелких региональных игроков на строительном рынке, в т. ч. дорожном, которые являются основными нашими клиентами. Это подрядные организации, выступающие исполнителями заказов больших строительных компаний или которые выигрывают государственные тендеры и берут в основном самосвалы, асфальтоукладчики, погрузчики, экскаваторы, гидромолоты, бульдозеры. У нас есть и крупные клиенты, но мы предпочитаем работать преимущественно с микро- и малыми предпринимателями.

Людмила Золотарьова, «BEST Лізинг»:

— Клієнтами лізингових програм в будівництві є самі будівельні компанії, які купляють техніку під свої бізнес-потреби, а також кінцеві покупці, які можуть оформити в лізинг комерційну нерухомість.

Марина Володина, АО «КРЕДОБАНК»:

— Конечно же, в первую очередь, это предприятия, связанные с автодорожным строительством. Чтобы сгенерировать работы в масштабах национального уровня, необходимо вовлечение как топовых игроков, так и компаний уровня СМБ. На сегодня предприятия корпоративного сегмента располагают внушительным количеством основных средств, но их недостаточно для удовлетворения объемов необходимых работ. Поэтому на помощь приходят субподрядные организации.

Корпоративные клиенты однозначно нам интересны, т.к. дают внушительный моментальный рост объема портфеля. Но с точки зрения минимизации риска дефолта клиенты сегмента СМБ также являются целевой аудиторией.

Имея ряд преимуществ, лизинг вызывает интерес у строительной отрасли в целом. Это и строительство жилого/нежилого фонда, коммунальные и государственные предприятия, частные строительные работы под конкретные контракты, подряды.

Владимир Головин, «ЛИЗИНГФИНАНС»:

— Основными клиентами лизинговых программ сегодня выступают компании по строительству и ремонту дорог.

Андрій Любарець, «Лізингова компанія АТОН-ХХI»:

— Нашими партнерами виступають великі будівельні компанії, які мають підтверджені обсяги робіт, також малі та середні підприємства, які долучаються до будівництва в якості субпідрядників.

Павел Мухин, «ТЕКОМ-Лизинг»:

— Чаще остальных привлекается лизинг в дорожно-строительной отрасли. Программа президента «Большое строительство» дала толчок и добавила смелости потенциальным лизингополучателям. Сегодня еще остается некое опасение, неизученность лизинга как финансового инструмента. А проекты государственного масштаба положительно влияют на просветительскую составляющую в том числе. В свою очередь застройщики жилья используют лизинг куда реже. Мы оцениваем этот рынок как потенциально интересный во всех аспектах: и лизинг спецтехники для компаний-застройщиков при возведении недвижимости, и лизинг уже самой недвижимости (квартир, домов) для клиентов.

Павел Каленик, «УЛФ-ФИНАНС»:

— Основными клиентами лизинговых программ в строительстве на сегодня выступают компании, занимающиеся дорожным строительством.

Виталий Крат, «ОТП Лизинг»:

— «Велике будівництво» в первую очередь создало всплеск активности в сфере дорожного строительства, возведения социальных, спортивных и транспортных объектов инфраструктуры. Основными заказчиками являются компании, которые строят дороги, мосты, реконструируют школы, больницы, детские сады. Также наблюдается активность и со стороны компаний, занимающихся разработкой карьеров и полезных ископаемых.

3. Для приобретения какого вида оборудования ваша компания наиболее часто выступает лизингодателем?

Максим Зінченко, «Укрексімбанк»:

— У структурі лізингового портфеля банку найбільш поширеним цільовим призначенням договорів є придбання легкових, вантажних автомобілів та спецтехніки, а також оновлення та розширення транспортного парку для муніципалітетів та комунальних підприємств.

Оксана Карпусь, «Альфа-Лизинг Украина»:

— Чаще всего мы финансируем специальную технику — малые колесные экскаваторы, самосвалы, бетономиксеры, бульдозеры, автокраны, экскаватор погрузчик, асфальтоукладчики, грейдеры.

Сергей Васьков, «ЭСКА Капитал»:

— Рынок строительной техники в Украине до сих пор не слишком развит, поэтому это в основном самоходная техника: самосвалы, асфальтоукладчики, катки, погрузчики, колесные и гусеничные экскаваторы, автокраны. В том числе мы потихонечку финансируем и навесное оборудование, такое как гидромолоты и гидравлические ножницы.

Людмила Золотарьова, «BEST Лізинг»:

— Найпопулярніші запити — на фронтальні навантажувачі, екскаватори, бульдозери. До того ж клієнт може сам обрати продавця обладнання: купити нову техніку або вживану.

Марина Володина, АО «КРЕДОБАНК»:

— Пальму первенства держит констракшн. Это обусловлено, в первую очередь, национальной президентской программой, с одной стороны, а с другой — у нас есть поддержка по партнерским программам финансирования дорожно-строительной техники.

Наиболее часто передаем в лизинг погрузчики всех видов, экскаваторы, катки, асфальтоукладчики, дорожные фрезы, самосвалы. В этом году запустили финансирование АБЗ и башенных кранов.

Владимир Головин, «ЛИЗИНГФИНАНС»:

— Наиболее чаще к нам обращаются за специальной дорожной техникой, а также самосвалами.

Андрій Любарець, «Лізингова компанія АТОН-ХХI»:

— Ми спостерігаємо попит на легковий і вантажний автотранспорт, спеціальну техніку, обладнання.

Павел Мухин, «ТЕКОМ-Лизинг»:

— Мы достаточно часто финансируем приобретение кранов, перегружателей, телескопических погрузчиков, экскаваторов, асфальтоукладчиков, автогрейдеров, коммерческого и грузового транспорта, прицепов и полуприцепов. Компания предоставляет лизинг на все виды спецтехники, в том числе под производство и с возможностью доставки из-за границы.

Павел Каленик, «УЛФ-ФИНАНС»:

— Если сделать срез по объектам лизинга из сферы строительства, то самым популярным будет экскаватор-погрузчик.

Виталий Крат, «ОТП Лизинг»:

— Спектр техники очень широк: начиная со стандартных легковых автомобилей, самосвалов, автокранов, фрез, асфальтоукладчиков и заканчивая мобильными асфальтобетонными заводами, карьерным дробильно-сортировочным оборудованием. В целом «ОТП Лизинг» занимает 40 % доли рынка лизинга в Украине. В нашем портфеле есть большая доля с/х техники, автомобилей, вагонов и других типов техники. Строительная спецтехника стремительно наращивает свою долю.

4. В чем основные отличия условий лизинга в Украине в сравнении с рынками развитых стран?

Максим Зінченко, «Укрексімбанк»:

— Основною відмінністю є вартість фінансування. Якщо подивитись на ринок лізингу розвинутих країн, то там переважає оперативний, а не фінансовий лізинг. До послуг оперативного лізингу зазвичай включається сервіс (підмінні автомобілі, повне обслуговування авто тощо).

Оксана Карпусь, «Альфа-Лизинг Украина»:

— Украинское законодательство и налогообложение имеет свои особенности. К примеру, в Европе наиболее распространенный вид лизинга — оперативный (аренда без перехода права собственности). Для европейских клиентов важна возможность использования транспорта и техники. Для украинцев — получить право собственности по окончанию срока лизинга. Поэтому в Украине востребован финансовый лизинг.

Сергей Васьков, «ЭСКА Капитал»:

— На рынках развитых стран давным-давно четко разделены кредит и лизинг. Если кредит рассматривается как оборотные или дополнительные средства, то лизинг идет на основные средства (техника, оборудование).

В Украине этого разделения пока нет, поэтому банки и лизинговые компании фактически конкурируют на одном поле. Одни и те же банки предоставляют и кредиты, и лизинговые программы.

Но все больше покупателей отдают предпочтение лизинговым программам, потому что это удобнее и быстрее (регулирование лизинговых компаний Нацбанком чуть лояльнее). На получение кредита вы потратите кучу времени и подготовите массу документов, а при оформлении лизинга — через 1–3 дня вы получите уже саму технику.

Мы стремимся делать так, чтобы за три дня с момента обращения клиент получал рабочую технику. Гибкость и скорость — это как раз то, что ценят наши клиенты.

Людмила Золотарьова, «BEST Лізинг»:

— В Україні, оформивши кредит, за документами ви стаєте власником авто/техніки відразу після підписання договору, але матимете певні обтяження та не зможете розпоряджатися технікою до виплати останнього платежу. При укладанні договору лізингу до виплати останнього лізингового платежу техніка та обладнання знаходяться у власності лізингової компанії, проте ви як клієнт не вносите додаткових застав. На предмети лізингу не може бути накладено арешт третіх осіб.

Більшість європейських лізингових компаній надають перевагу просто довгостроковій оренді. Це лізинг без права на власність та переважно з великою залишковою вартістю та з відсутнім або мінімальним авансом. Таким чином, платежі по лізингу мінімальні. Разом з тим компанії-лізингоодержувачі мають податкові пільги, чого немає при звичайній оренді. Оперативний лізинг (без права викупу) в Україні менш популярний, аніж фінансовий. Частіше оперативний лізинг оформляють крупні міжнародні компанії.

Ще одна відмінність лізингу в Україні та в європейських країнах в тому, що лізинг з повноцінним сервісним пакетом, особливо на важку техніку, в Україні лише розвивається. В той час як в Європі така послуга є дуже популярною.

Марина Володина, АО «КРЕДОБАНК»:

— Этот вопрос лежит как в экономической, так и в юридической плоскостях. В развитых странах лизинг давно превратился в один из основных видов экономического бизнеса.

Привлекательность продукта подкреплена не только низкой стоимостью услуги для конечного потребителя, но и его насыщенностью. Одним из основополагающих факторов является оценка самого актива. В лизинг может передаваться практически все — от привычных нам автомобилей, спецтехники и даже оборудования, до самолетов, кораблей, недвижимости, оргтехники; главное условие — операции лизинга должны строго соответствовать определенным регламентированным критериям и государственным стандартам. Эти параметры сопровождаются усовершенствованной законодательной базой.

Привлекательность лизингу добавляют вендорные программы финансирования, которые стали его неотъемлемой частью и обеспечивают его нормальную жизнедеятельность. Зачастую лизингополучатель даже не знает, кто из сторон договора является его лизингодателем.

В Украине же vendor financing пока что является лишь инструментом конкурентного финансового преимущества.

Владимир Головин, «ЛИЗИНГФИНАНС»:

— Лизинг имеет большое преимущество в скорости принятия решения и передачи объекта лизинга непосредственно в работу. Также лизинг значительнее интересен в плане оптимизации налогообложения для юридических лиц, в отличие от стандартного кредитования.

Андрій Любарець, «Лізингова компанія АТОН-ХХI»:

— За кордоном лізинг є прямим конкурентом банківського кредитування, тоді як в Україні відсоток проникнення лізингу як фінансового інструменту на ринку залучення ресурсів ще досить низький — менше 10 %; також за кордоном лізинг — це яскраво виражений інвестиційний механізм, завдяки якому підприємства не тільки модернізують основні фонди, а і мають пільги при оподаткуванні, що робить його привабливим для кінцевих користувачів — в законодавстві України не передбачено жодних істотних податкових преференцій при укладанні лізингових угод.

Павел Мухин, «ТЕКОМ-Лизинг»:

— Так сложилось, что можно выделить четыре основополагающих отличия лизинга в Украине и в развитых странах. Но несмотря на то что их всего четыре, они колоссальные. Прежде всего это касается защищенности лизинговых компаний. В Украине хоть и улучшились в значительной мере законодательные аспекты, но и этого недостаточно, чтобы лизинговые компании чувствовали себе защищенно и стабильно. Само собой, отличается и система налогообложения. Тут нет смысла придирчиво сравнивать именно по части лизинга, т. к. это вытекающий факт из общих условий налогообложения в каждой отдельно взятой стране.

Стоимость ресурсов. В Украине лизинг дороже. Дороже ресурсы и сложнее получить длинные деньги на доступных условиях.

Оперативный и финансовый лизинг. В Украине больше распространен финансовый лизинг. Финансовый лизинг подразумевает, что лизингополучатель должен выплатить полную стоимость имущества в период действия лизингового договора и по окончанию срока лизинга объект перейдет в собственность лизингополучателя.

В более развитых странах популярен оперативный лизинг. Оперативный (операционный лизинг) подразумевает передачу объекта лизинга на период, который меньше, чем срок его амортизации. И объект лизинга может быть возвращен в собственность лизинговой компании, а лизингополучатель, в свою очередь, может взять новый объект лизинга, продолжая обновлять свой парк техники. В Европе, к примеру, лизинг и был задуман на основах оперативного как основного. Т. е. как долгосрочная аренда с последующим правом выкупа или возможностью вернуть объект лизинга.

Павел Каленик, «УЛФ-ФИНАНС»:

— Сложней оценить лизингополучателя, т.к. отсутствует единый источник информации о репутации клиента. К примеру, в США достаточно подать ID, чтоб оценить возможности согласования сделки. При этом Украина развивается в этом направлении и базы наполняются данными о ЮЛ и ФЛ, которые помогают лизинговым компаниям оценить обратившегося клиента. Также стоит отметить, что в развитых странах заемщики проще смотрят на право собственности. Для них важней эффект от использования предмета лизинга, и преобладает оперативный лизинг. В Украине потребителю не менее важно его владение, и соответственно, заключается больше договоров финансового лизинга.

Виталий Крат, «ОТП Лизинг»:

— Основным и, наверное, главным отличием я бы назвал процентные ставки. На рынках Европы и США ставки значительно ниже, чем в Украине на сегодняшний день. На это влияют так называемые страновые риски и, в целом, политическая и экономическая ситуация в стране. В остальном продукты и условия очень похожи. Аванс может быть 20 %, а может быть и 0 %, в зависимости от типа актива и финансовых показателей лизингополучателя. Также в других странах лизинг популярен среди физлиц.

В Украине этот сегмент пока только набирает обороты. Хотя это больше касается рынка легковых автомобилей.

5. Какие условия при использовании лизинга наиболее распространены в Украине?

Максим Зінченко, «Укрексімбанк»:

— Умови лізингу досить різноманітні та відрізняться від лізингодавця до лізингодавця, але можливо виділити декілька основних моментів:

Вид лізингу — фінансовий лізинг.

Аванс — від 10 % від вартості об`єкта лізингу (розмір авансу залежить як від самого об`єкту, так і організаційної структури та фінансового стану лізингоодержувача).

Послуги передбачені винагородою лізингодавців — на сьогоднішній день найчастіше лізингодавці в своїй винагороді передбачають витрати на страхування об`єктів лізингу та їхню державну реєстрацію (у разі необхідності).

Оксана Карпусь, «Альфа-Лизинг Украина»:

— Чаще всего клиенты выбирают следующие условия финансирования: авансовый платеж 30 %, срок лизинга — 36 месяцев. «Альфа-Лизинг Украина» — универсальная лизинговая компания с индивидуальным подходом к каждому клиенту. Поэтому у нас действует несколько вариантов погашения лизинговых платежей — классика, аннуитет или сезонный, в зависимости от особенностей бизнеса лизингополучателя. Так как мы активно сотрудничаем с импортерами специальной техники, у нас есть особые предложения со ставкой 0, 1 % по некоторым брендам.

Сергей Васьков, «ЭСКА Капитал»:

— В принципе, они стандартные: аванс от 30–40 % и срок лизинга от 1 до 5 лет. В остальном можно смотреть особенности. Мы, например, предлагаем специальные условия на приобретение б/у техники. В то время как новую технику финансируют практически все, поэтому условия достаточно стандартные, предложить что-то новое, революционное сложно.

У нас особым спросом пользуется продукт «обратного лизинга». Со временем, когда клиенты будут все больше и больше о нем узнавать, мы думаем, что он будет все больше и больше развиваться.

Людмила Золотарьова, «BEST Лізинг»:

— Залежить від предмета лізингу. Якщо на легкові авто, то це фінансування у гривні, аванс 30 % та термін 3 роки. Спецтехніка, будівельна техніка: аванс 40 %, термін лізингу 5 років. Не всі лізингові компанії можуть запропонувати фінансування БЕЗ авансу, що, звісно, є привабливим для клієнтів. В «BEST Лізинг» є така можливість, і вона користується великим попитом.

Марина Володина, АО «КРЕДОБАНК»:

— Для грамотного распределения финансовой нагрузки, в первую очередь, учитывается специфика и сезонность ведения бизнеса. У каждого направления она своя. В зависимости от этого можно подобрать наиболее подходящее лизингополучателю решение.

Оптимальным первоначальным взносом считается аванс в размере 30 %. А вот срок и график лизинговых платежей зависят от множества факторов. Тут стоит отметить, что лизинг является достаточно гибким инструментом.

Если мы говорим о строительном рынке, то клиенты, как правило, выбирают погашение капитальных платежей с начала весны до конца осени, т.к. зимой большинство строительных работ замораживаются. Логистика отдает предпочтение классическим либо аннуитетным графикам.

Наибольшая дифференциация условий приходится на аграриев.

Владимир Головин, «ЛИЗИНГФИНАНС»:

— Авансовый платеж 30 %, срок 36 месяцев.

Андрій Любарець, «Лізингова компанія АТОН-ХХI»:

— Базові умови отримання майна на умовах лізингу — участь власним капіталом в межах 20–30 % від вартості техніки, термін лізингу: від 12 до 60 місяців; % ставки за користування можуть бути як в гривні, так і з прив’язкою до певного виду валют; оплати лізингових платежів — як щомісячні, так і враховуючи сезонність.

Павел Мухин, «ТЕКОМ-Лизинг»:

— Ключевыми условиями для клиента при выборе лизинговой компании являются аванс, срок финансирования, график платежей, размер единоразовой комиссии и ставка финансирования. Сегодня срок, на который предоставляется лизинг, не может быть менее одного года (по законодательству Украины). Максимально возможный срок зависит от самого объекта лизинга (например, на недвижимость может быть и 10 лет) и его состояния (новый или б/у).

Аванс встречается и от 10 %, но более распространен аванс от 20 %. График платежей бывает классический, аннуитет, сезонный.

Размер единоразовой комиссии каждая лизинговая компания устанавливает индивидуально. Обычно он в диапазоне 1–2 %.

Ставка финансирования на рынке сегодня стартует от 10 % и, снова-таки, зависит от объекта лизинга и финансового состояния потенциального лизингополучателя.

Виталий Крат, «ОТП Лизинг»:

— Продукты «ОТП Лизинг» максимально адаптированы под запросы клиентов и обеспечивают приемлемый уровень риска для нас как для финансирующей стороны. С 2010 года мы наработали большой опыт и понимание этого рынка. Наши партнеры могут оформить в лизинг технику с авансом от 20 % на срок от 1 до 5 лет. Есть выбор в валюте, с которой удобней работать клиенту: гривня, евро или доллар. Создан ряд специальных программ финансирования от «ОТП Лизинг» совместно с дилерами техники, позволяющий получить льготные ставки финансирования. Надеемся, что недавнее увеличение учетной ставки НБУ не приведет к росту стоимости гривневого финансирования. Кроме того, мы занимаемся регистрацией и страхованием техники, освобождая от этой рутины наших клиентов.

6. Какие перспективы Вы видите для развития рынка лизинга?

Максим Зінченко, «Укрексімбанк»:

— Як ми бачимо з динаміки обсягів операцій, лізинг набуває все більшої популярності. У деяких випадках він є непоганою альтернативою кредитуванню, тому цей ринок буде зростати. Все більше клієнтів розуміють особливості цих послуг порівняно з кредитом і предметно запитують саме про них. Багато банків вже почали запускати такий продукт як «Фінансовий лізинг», проте для банківської системи він все ще залишається нішевим.

Безумовно, буде розвиватися ринок техніки та інфраструктурних проєктів, адже муніципалітети та комунальні підприємства вже оцінили переваги цього інструменту.

Фінансовий лізинг є більш безпечним як для лізингодавців, так і для лізингоодержувачів, тому ця послуга буде пропонуватися все більше та частіше.

Оксана Карпусь, «Альфа-Лизинг Украина»:

— Перспективы для развития рынка лизинга в Украине огромны. В первую очередь они связаны с обновлением и повышением качества инфраструктуры Украины: увеличением объемов дорожного строительства, мостов и дорожных магистралей.

Сергей Васьков, «ЭСКА Капитал»:

— С продолжением «Большого строительства» будет продолжаться рост спроса на технику. Надеемся, что законодательство будет больше защищать кредиторов. Мы сможем больше финансировать навесного оборудования, специфические виды строительного оборудования, потому что сегодня, к примеру, башенный кран профинансировать фактически нереально в силу определенных законодательных и других ограничений. Большие возможности для развития видим в «обратном лизинге». Думаем, что в будущем и другие направления будут развиваться.

Людмила Золотарьова, «BEST Лізинг»:

— Враховуючи те, що кількість фінансових установ, які надають послугу лізингу, невпинно зростає, дана галузь лише набирає обертів. Компанії цінують час і радше хочуть займатися розвитком бізнесу, аніж місяцями оформляти документи на транспорт. Лізинг «осучаснюється», і ось чому:

По-перше, починаючи з 2020 року регулятором ринку лізингових послуг став Національний банк України, котрий забезпечує прозорість ринку, його очищення від недобросовісних компаній, а також впливає на створення максимально сприятливих умов для його розвитку.

По-друге, 13 червня 2021 року набрав чинності новий Закон «Про фінансовий лізинг». Нормативна база в галузі не змінювалася з 2005 року, в той час як реальні правовідносини розвивалися разом з економікою. Компанії-члени Асоціації лізингодавців останні декілька років активно працювали над підготовкою рекомендацій до нової редакції Закону задля роз’яснення усіх спірних моментів, захисту споживачів від так званих «псевдолізингових» компаній та можливості більш динамічного розвитку ринку.

Ми живемо в час, коли зручність і швидкість надання послуги для клієнтів є ключовими. Наприклад, сьогодні договір лізингу для фізичних осіб можна оформити вже без нотаріуса. Обираючи лізинг, ви маєте можливість розвивати виробництво, зберігаючи оборотні кошти. Я вважаю, що перспективи для розвитку ринку лізингу завжди будуть, і в Україні ринок тільки починає виходити на новий якісний рівень.

Марина Володина, АО «КРЕДОБАНК»:

— Европейские исследования показывают, что лизинг стабильно остается низкорискованной формой финансирования по сравнению с традиционным кредитованием. Кредитные продукты, как правило, не обеспечены физическим залогом. Именно по этой причине уровень потерь от лизинга гораздо ниже средних банковских показателей, а сама роль владения активом является интегрированной безопасностью лизингодателя.

Поскольку лизинг имплементирован практически во все направления бизнеса, у лизингодателей уже сформировано понимание тенденций и потребностей клиента. А сама услуга лизинга, с точки зрения лизингополучателя, остается максимально удобным вариантом увеличения активов. Поэтому, безусловно, лизинговый сектор подлежит активному развитию.

Владимир Головин, «ЛИЗИНГФИНАНС»:

— Лизинг — это аренда с правом выкупа, такой рынок финансовых услуг только будет расти и расширяться, ведь строительство дорог, а также новых апартаментов в Украине с каждым годом только увеличивается.

Андрій Любарець, «Лізингова компанія АТОН-ХХI»:

— Враховуючи динаміку останніх двох років, фінансування лізингових програм буде переходити до банків та лізингових компаній, які мають альтернативні джерела фінансування (окрім банківського кредиту), тобто ті, які зможуть залучати ресурси через випуск облігацій, отримувати товарні кредити від продавців / виробників тощо.

Павел Мухин, «ТЕКОМ-Лизинг»:

— Рынок лизинга в Украине все еще находится на начальном уровне своего становления. Среди препятствий — недостаток внутреннего и иностранного капитала, отсутствие специальных государственных мотивирующих программ для малого и среднего бизнеса и несовершенное законодательство, регулирующее лизинговые операции в Украине.

Кроме того, как обычные украинцы, так и управленцы еще плохо понимают, что такое лизинг и чем он отличается от кредита. Этим пользуются псевдолизинговые компании, которые работают по мошенническим схемам и усиливают недоверие к услуге лизинга.

Перспективные отрасли для финансирования с привлечением лизинга в Украине по мнению «ТЕКОМ-Лизинг»:

- Дорожно-строительное и медицинское оборудование.

- Авиастроение, морской и речной транспорт.

- Городской общественный транспорт.

- Железнодорожный транспорт.

- Жилая недвижимость.

- Оборудование для пищевой промышленности и упаковки.

- ІТ-оборудование.

Мировая практика показала, что лизинг является эффективным инвестиционным механизмом и важным элементом государственной экономической и инвестиционной политики. В странах с развитой рыночной экономикой его доля в инвестициях в основные средства составляет приблизительно 30 %, а в остальных странах с высокими показателями роста она достигает 10–15 %.

Павел Каленик, «УЛФ-ФИНАНС»:

— Сегодня лизинг становиться все более популярным. Многие банки, не занимавшиеся ранее лизингом, начали его предлагать наравне с остальными своими продуктами. Я думаю, что лизинг вытеснит кредиты на основные средства и станет основным способом финансирования покупки транспорта, техники, оборудования и недвижимости.

Виталий Крат, «ОТП Лизинг»:

— Украинский лизинговый рынок восстановил рост, несмотря на экономическую нестабильность прошлых лет и ограничения, созданные ситуацией, связанной со здравоохранением, затронувшей весь мир. Если рассматривать этот рынок с макроэкономической точки зрения, то лизинг — это один из тех финансовых инструментов, с помощью которого Украина может обрести второе дыхание в своем экономическом развитии. Мы видим простор для развития лизинга среди физлиц, лизинг недвижимости и сложного производственного оборудования.

Стабильная ситуация в стране, создающая условия для свободного перемещения капиталов, людей и товаров, будет способствовать развитию существующих и созданию новых точек роста лизинга в Украине.

7. Какой еще важный вопрос вы хотели бы осветить в рамках нашего круглого стола?

Оксана Карпусь, «Альфа-Лизинг Украина»:

— Хотелось бы обсудить, с какими трудностями и вопросами сталкиваются компании при закупке новой техники и выборе финансирования. Для разработки самых оптимальных предложений для клиентов строительного сегмента бизнеса.

Сергей Васьков, «ЭСКА Капитал»:

— Не стоит бояться финансирования. Многие компании опасаются, что это долго, тяжело и дорого. Но наша компания как раз предлагает финансирование быстро и без забот. За максимум 3 дня с момента обращения вы получаете технику. Надо понимать, что строительные компании берут не только строительную технику, они берут легковые авто для разъезда сервисных бригад и строителей на объекты. Мы можем предложить им широкий спектр услуг.

Людмила Золотарьова, «BEST Лізинг»:

— Я б хотіла наголосити на вигоді, що клієнт отримує в оподаткуванні. Зазвичай будівельну техніку оформляють юридичні особи. Предмет лізингу зараховується на баланс клієнта як основний засіб. На нього нараховується амортизація, що суттєво зменшує базу для нарахування податку на прибуток. Комісія лізингової компанії не обкладається ПДВ, що дозволяє заощадити 20 % від суми комісії.

8. Расскажите подробнее о деятельности вашей компании на рынке предоставления финансовых услуг. В чем ваши заказчики видят преимущество именно вашей компании?

Максим Зінченко, «Укрексімбанк»:

— «Укрексімбанк» готовий надати не лише послугу фінансового лізингу своїм клієнтам, а запропонувати комплексні банківські рішення.

Лізингові програми банку дозволяють клієнтам придбати основні засоби на конкурентних умовах з низкою суттєвих переваг. За замовленням лізингоодержувача необхідна техніка та обладнання можуть бути імпортовані для передачі в лізинг.

Клієнти можуть скористатися пропозицією встановлення більш низької ставки лізингу в індексованій гривні, коли платіж за договором корегується у разі зміни курсу гривні до іноземних валют. Крім того, до гривневої ставки і до індексованої гривні застосовуються наявні програми компенсацій та спеціальні промоції постачальників.

Оксана Карпусь, «Альфа-Лизинг Украина»:

— «Альфа-Лизинг Украина» работает на рынке Украины с 2001 года. Сегодня компания активно развивается и входит в тройку лидеров рынка финансового лизинга Украины. За это время мы профинансировали более 2500 клиентов малого, среднего и крупного бизнеса.

Наше преимущество — скорость обработки заявок и гибкие условия финансирования. Мы не требуем лишних документов, поэтому клиенту легко собрать пакет для договора. Рассмотрение происходит в течение нескольких часов. Наши клиенты — самые разные компании, поэтому мы идем навстречу всем и подбираем индивидуальный график погашения, учитывая все обстоятельства.

Сергей Васьков, «ЭСКА Капитал»:

— ЛК «ЭСКА Капитал» финансирует новую и б/у с/х технику, грузовую и спецтехнику, авто, недвижимость. Предоставляем финансирование на пополнение оборотных средств под залог («обратный лизинг»). Гибкие прозрачные условия, быстрое принятие решения, без справки о доходах. Для физлиц, юрлиц и ФЛП.

«ЭСКА Капитал» специализируется на предоставлении финансирования быстро и без хлопот. Умеем оценивать компании по минимальному пакету документов, которые всегда есть под рукой у бухгалтера. Максимальная скорость принятий решений. Работаем преимущественно с МСБ. Ключевое преимущество — готовы финансировать подержанную технику возрастом до 15 лет.

Людмила Золотарьова, «BEST Лізинг»:

— 15.11.2021 р. «BEST Лізинг» святкує 16 років діяльності. Ми були першопроходцями на ринку фінансових послуг, наприклад, у впровадженні спільних програм з виробниками та імпортерами техніки. Сьогодні маємо 21 програму, що дає змогу клієнтам обрати умови лізингу з відсотковою ставкою від 0,001 % річних!

52 % наших клієнтів — повторні замовники послуги, яким сподобалися умови лізингу та сервіс. Для нас це найкращий показник, що потреби клієнта задоволені.

Ми цінуємо час та гроші кожного, тому надаємо рішення щодо фінансування за 30 хв та пропонуємо транспортні засоби з авансом від 0 %!

Марина Володина, АО «КРЕДОБАНК»:

— Лизинг в Кредобанке развивается уже пятый год. За это время мы успели нарастить портфель более миллиарда гривен и войти в ТОП-10 лизингодателей страны, ТОП-5 в сегменте банковского лизинга, а также зарекомендовать себя как надежного финансового партнера перед клиентами и продавцами. Сегодня мы предлагаем одни из самых выгодных условий финансирования сельскохозяйственной и спецтехники, автотранспорта и оборудования.

Наше преимущество в честности, экономической выгоде, доверии. Поэтому нас выбирают как новые, так и действующие клиенты.

К каждому проекту индивидуальный подход, в случае необходимости стараемся подобрать компромиссное решение. Как любой успешный лизингодатель, мы активно внедряем разнообразные программы финансирования.

Сотрудничество с партнерами дает нам возможность сделать клиентам предложение под 0,01 % годовых в национальной валюте.

Отдельно стоит отметить слаженную работу команды профессионалов. Это однозначно является основным залогом успешности бизнеса!

Владимир Головин, «ЛИЗИНГФИНАНС»:

— ООО «ЛИЗИНГФИНАНС» — компания по предоставлению лизинговых услуг, которая стабильно развивается, начав свою деятельность на украинском рынке в 2007 г. На протяжении многих лет мы активно работаем над расширением лизингового портфеля и улучшением качества лизинговых услуг во всех отраслях экономики.

Гибкий подход к каждому, выбор наилучшего графика погашения, финансовый или оперативный лизинг, быстрое предоставление коммерческого предложения, минимальный пакет документов для принятия решения, множество партнеров для приобретения предмета лизинга и выгодные тарифы страхования для клиента — основные наши преимущества.

Андрій Любарець, «Лізингова компанія АТОН-ХХI»:

— ЛК «АТОН-XXI» — лізингова компанія, що має 15–річний досвід на ринку лізингових послуг. Протягом цього часу команда досвідчених менеджерів забезпечує ефективну роботу підприємства у сфері надання послуг лізингу.

Компанія профінансувала сотні проєктів для підприємств малого і середнього бізнесу різних галузей економіки по всій території України.

Ми пропонуємо гнучкі (розроблені з урахуванням індивідуальних особливостей бізнесу клієнтів) схеми лізингових розрахунків, що дає можливість уніфікувати довгострокові фінансові зобов’язання за лізинговим договором з терміном окупності об’єкта лізингу. У своїй роботі ми орієнтуємося, перш за все, на підприємства малого і середнього бізнесу, що швидко реагують на зміни ринку, готових до постійної конкуренції і прогресу.

Наші переваги: гнучкі підходи до формування графіку платежів, відсутність прихованих чи додаткових комісій, ринкові тарифи при страхуванні об’єкту лізингу, знижки за партнерськими програмами при купівлі майна по % за лізингом, знижки при сервісному обслуговуванні; універсальність при фінансуванні об’єктів лізингу; орієнтуємося на підприємства малого та середнього бізнесу.

Павел Мухин, «ТЕКОМ-Лизинг»:

— Наша компания является единственным организатором проектов судостроения с использованием лизинга в Украине. «ТЕКОМ-Лизинг» начала свою работу в 2007 году. На сегодняшний день в компании сформирована эффективная система управления бизнес-процессами, работает высокопрофессиональная команда специалистов в области финансов и юриспруденции, имеется значительный опыт организации и осуществления масштабных лизинговых проектов.

Клиент имеет возможность использовать знания и опыт работников компании «ТЕКОМ-Лизинг». Основное преимущество для клиента — это компетенции лизинговой компании. Сегодня более ценно использовать знания и уже наработанные механизмы, чем просто деньги.

Опыт компании «ТЕКОМ-Лизинг», полученный в ключевых отраслях за годы отлаженной работы, может быть полезен потенциальным клиентам.

Павел Каленик, «УЛФ-ФИНАНС»:

— «УЛФ-ФИНАНС» является универсальной лизинговой компанией с продолжающейся историей с 2011 года. Наша компания способна удовлетворить потенциальных клиентов во всех сферах деятельности и одна из немногих компаний, кто умеет финансировать оборудование и недвижимость.

Пожалуй, у нас самый квалифицированный персонал в сфере лизинга, дающий клиентам правильные решения. УЛФ имеет самую большую коллекцию партнерских программ, направленных на снижение стоимости для заемщиков. Также высокое качество обслуживания клиента на протяжении всей длительности договора.

Виталий Крат, «ОТП Лизинг»:

— «ОТП Лизинг» является частью европейской финансовой группы OTP Group. Основанная в июне 2008 года как дочернее предприятие АО «ОТП Банк», компания «ОТП Лизинг» предоставляет услуги финансового и оперативного лизинга. Является лидером рынка с 40 % долей и портфелем более 13 млрд грн.

Многие строительные компании уже понимают преимущества лизинга: прежде всего, они заключаются в скорости принятия решений и стоимости ресурсов. Для нас абсолютно нормальной является ситуация, когда представитель компании говорит, что техника нужна очень срочно. Решения принимаются быстро, дополнительный залог не требуется. Оценивается лишь финансовое состояние клиента, первый платеж и срок выплат. Второй важный момент — это валютное финансирование. В отличие от банков, мы имеем возможность предоставлять финансирование с привязкой к иностранной валюте стоимостью от 6 % годовых, что значительно дешевле гривневых займов. Еще одно неоспоримое преимущество — это сезонные выплаты для строительных компаний, которые привязаны к цикличности бизнеса. Многие сталкиваются с уменьшением объемов работы в зимний период.

НЮАНСЫ В РЕГУЛИРОВАНИИ ОТЕЧЕСТВЕННОГО РЫНКА ЛИЗИНГА

В течение 2021 года наблюдается существенный рост и восстановление рынка финансового лизинга в Украине. По информации Национального Банка Украины объем рынка финансового лизинга составил 22 038 млн грн в первом полугодии 2021 года. Ассоциацией «Украинское объединение лизингодателей» также зафиксирован рост рынка на 81 % по сравнению с аналогичным периодом предыдущего года. Многие связывают повышение спроса со вступлением в силу нового Закона Украины «О финансовом лизинге», который действует с 13 июня 2021 года.

Более детально об основных преимуществах лизинга для строительной отрасли, а также о том, какие модели финансирования предлагает законодательство и какие риски нужно учитывать, рассказал Евгений Литвинов, адвокат, директор департамента урегулирования споров KPD CONSULTING Law Firm:

— Спочатку необхідно розібратись, що саме законодавець визначив фінансовим лізингом. Спеціальний закон називає фінансовим лізингом вид правових відносин, за якими лізингодавець зобов’язується на строк та за плату, визначені договором, передати лізингоодержувачу у володіння та користування майно, що належить лізингодавцю на праві власності. При цьому таке майно може бути придбано лізингодавцем без попередньої домовленості із лізингоодержувачем, або майно, спеціально придбане лізингодавцем у продавця (постачальника) відповідно до встановлених лізингоодержувачем специфікацій та умов. Крім того, обов’язковим є і наявність хоча б однієї з ознак фінансового лізингу, які передбачені статтею 5 Закону України «Про фінансовий лізинг».

Об’єктом фінансового лізингу може бути майно, що відповідає критеріям основних засобів відповідно до законодавства, і щодо передачі в лізинг якого законом не встановлено обмежень. Так, наприклад, не можуть бути об’єктами фінансового лізингу земельні ділянки та інші природні об’єкти.

Основною відмінністю лізингу від фінансування придбання майна із забезпеченням заставою (іпотекою) є те, що право власності на об’єкт лізингу залишається у лізингодавця і може бути передано у власність лізингоодержувача за умови повного виконання договору або шляхом окремого укладення договору купівлі-продажу.

Таке умовне відтермінування переходу права власності на майно надає лізингоодержувачеві, насамперед, податкові переваги, адже до складу лізингового платежу можуть включатись проценти та комісії лізингодавця, плата за користування майном, відплатна вартість майна, страхові внески, додаткові послуги щодо адміністрування чи обслуговування майна тощо. І весь лізинговий платіж може бути включено до валових витрат підприємства, зменшуючи базу оподаткування, в той час як при кредитуванні враховуються тільки відсотки за користування кредитними коштами. І лізингодавець дещо мінімізує свої ризики втрати майна без його оплати, особливо за умови лізингу нерухомості.

Ризики при непрямому лізингу

Основним мінусом лізингу для будівельної галузі та відносно кволий розвиток такого фінансування є відсутність пропозицій щодо непрямого лізингу. Модель фінансування, за якої лізингоодержувач самостійно визначає предмет лізингу та його постачальника, наражає лізингодавця на значні невиправдані ризики. Фінансові компанії не мають достатньо широкого вибору пропозицій основних засобів для промислового будівництва. А найчастіше будівельне обладнання та устаткування є настільки специфічним, що навіть проєктується та виготовляється безпосередньо за індивідуальним замовленням будівельної компанії під її виробничу нішу.

При цьому відповідно до пункту 4 частини 1 статті 5 спеціального закону однією з ознак фінансового лізингу є умови, за яких об’єкт лізингу, виготовлений на замовлення лізингоодержувача, після закінчення дії договору фінансового лізингу не може бути використаний іншими особами крім лізингоодержувача, зважаючи на його технологічні та якісні характеристики.

Частиною 1 статті 808 Цивільного кодексу України регламентовано, якщо відповідно до договору непрямого лізингу вибір продавця (постачальника) предмета договору лізингу був здійснений лізингоодержувачем, продавець (постачальник) несе відповідальність перед лізингоодержувачем за порушення зобов’язання щодо якості, комплектності, справності предмета договору лізингу, його доставки, заміни, безоплатного усунення недоліків, монтажу та запуску в експлуатацію тощо. Проте про ризик нездійснення поставки як такої законодавець мовчить.

На практиці лізингодавці за непрямим лізингом неодноразово стають жертвою шахраїв. Умовний клієнт звертається до лізингодавця з запитом про фінансування специфічного обладнання чи устаткування, а також самостійно вказує продавця такого предмету лізингу. Після укладення договору лізингодавець купує або замовляє виготовлення у обраного лізингоодержувачем продавця товар та перераховує кошти. А далі починаються проблеми: продавець або зникає з горизонту, або не може виготовити замовлений товар, а тому жодної поставки не відбувається. Звичайно, лізингодавець може у судовому порядку повернути передплату, проте цей процес потребує часу та витрат лізингодавця, та й виконати судове рішення інколи взагалі неможливо. Особливо коли лізингоодержувач та обраний ним продавець перебувають у змові.

Верховний Суд у своїй постанові, прийнятій за результатами розгляду справи № 910/6690/17, стягнув з лізингодавця передплату, отриману ним за договором непрямого лізингу. При цьому суд виніс таке рішення навіть з урахуванням того, що лізингодавець повністю оплатив товар постачальникові спецтехніки, якого обрав саме лізингоодержувач.

Але у будь-якому разі ані Цивільний кодекс, ані новий закон про лізинг не звільняє лізингодавця від відповідальності за нездійснення продавцем поставки. При цьому національне законодавство не враховує принцип звільнення лізингодавця від відповідальності, закріплений у положеннях Конвенції УНІДРУА «Про міжнародний фінансовий лізинг» від 28.05.1998. Так, згідно з частиною 1 (а) статті 8 Конвенції, якщо інше не передбачене цією Конвенцією або не встановлене в договорі лізингу, то лізингодавець не бере на себе жодних зобов’язань перед лізингоодержувачем щодо обладнання, крім випадків, коли лізингоодержувач зазнав збитків через покладання на досвід і думку лізингодавця та через втручання лізингодавця у вибір постачальника або технічних вимог обладнання.

Частиною 1 статті 10 Конвенції передбачено, що обов’язки постачальника за договором поставки також стосуються лізингоодержувача, як це було б, якби лізингоодержувач був стороною цього договору і якби обладнання необхідно було постачати безпосередньо лізингоодержувачеві.

Ключовим положенням Конвенції щодо відповідальності лізингодавця є частина 5 статті 12, відповідно до якої лізингоодержувач не може висунути жодної іншої претензії до лізингодавця щодо непоставки обладнання, поставки його із затримкою або поставки обладнання, яке не відповідає договору поставки, за винятком того, наскільки це є результатом дії чи бездіяльності лізингодавця.

Крім того схожі положення передбачались і в Модельному законі про лізинг, прийнятому на двадцять п`ятому пленарному засіданні Міжпарламентської Асамблеї держав-учасників Співдружності Незалежних Держав (Постанова N 25-6 від 14.05.2005). Відповідно до його частини 2 статті 14 ризик невиконання продавцем зобов`язань за договором купівлі-продажу предмету лізингу несе сторона, яка вибрала продавця, якщо інше не передбачено договором лізингу. Проте зазначене положення до законодавства України так і не увійшло.

Ризики невиконання договору лізингоодержувачем у разі надання у фінансовий лізинг нерухомості, майнових комплексів чи нетранспортабельного устаткування ризики лізингодавця при невиконання контрагентом умов договору мінімальні. Власник майна може в позасудовому порядку відмовитись від подальшого договору і повернути собі майно, в той час як лізингоодержувач втратить право на придбання такого майна на умовах лізингового договору, а необхідність повернення попередньо сплачених коштів законом йому не передбачена.

Іншими є умови, коли лізингоодержувач не платить та не повертає рухоме майно, продовжує його використовувати та приховує місцезнаходження обладнання. Такі зловживання з боку лізингоодержувачів є типовими, а тому потребують чіткої підготовки лізингодавцем до такої ситуації при укладенні договору.

Нагадаю, що до складу лізингового платежу окрім комісій лізингодавця та плати за користування майном (оренди) може входити і відплатна вартість майна, переданого в лізинг. А що робити з відплатною вартістю, коли лізингодавець не платить та не повертає лізингове майно? Показовий кейс нещодавно розбирала Велика Палата Верховного Суду у справі № 904/5726/19.

ВС зазначив, що, враховуючи структуру та зміст лізингових платежів, ці платежі не є рівнозначними платі за користування, на відміну від орендної плати, позаяк містять в собі таку складову, як відшкодування частини вартості предмета лізингу, і з моменту розірвання договору лізингу зобов`язання лізингодавця щодо передачі об`єкта лізингу у власність лізингоодержувача є припиненим. Якщо перехід права власності вже не відбудеться, то, відповідно, в лізингоодержувача припинилось зобов`язання щодо відшкодування вартості такого майна. Проте українське законодавство дозволяє сторонам безпосередньо в договорі визначити механізм його розірвання та повернення майна, а також умови та наслідки невиконання лізингоодержувачем свого обов’язку повернути майно.

В цілому, фінансовий лізинг надає багато переваг для гравців будівельного ринку:

- оптимізація оподаткування;

- економічна доцільність (договір лізингу не потребує нотаріального посвідчення на відміну від договорів оренди, застави чи іпотеки);

- мінімізація ризиків втрати майна (у лізингодавця не припиняється право власності на майно, а у лізингодавця об’єкт лізингу не підлягає арешту чи конфіскації при недобросовісності лізингодавця);

- гнучкість умов (законодавством значно розширені можливості узгодження лізингових умов сторонами у порівнянні з кредитуванням під заставу/іпотеку) та інші.

Врахувавши всі ризики при укладенні договору фінансового лізингу, отримання основних засобів виробництва для гравців будівельного ринку буде значно спрощеним та вигіднішим порівняно з конкурентами.

Светлана Бондаренко. Редакция благодарит Ассоциацию «Украинское объединение лизингодателей» за помощь в подготовке материала.